세종회계제공; 홈 오피스 비용

안녕하십니까 이번 칼럼에서는 홈 오피스 비용에 대해 알아보려고 합니다. 뉴질랜드에서 많은 교민 사업자 분들이 거주하는 집의 일부분을 사업용도로 사용하고 계십니다. 청소업체나 건설업자 등 각각의 상황에 따라 주택의 일부분을 사무실로 사용하거나 장비들을 보관하게 되는데요. 사적으로 사용하는 부분이 아닌 오직 비즈니스 용도로 사용한 만큼만 비용청구를 할 수 있습니다.

홈 오피스 비용을 처리하기 위해 반드시 장소가 특정화될 필요는 없습니다. 거주하는 집의 방을 오피스로 사용한다면 더욱더 정확하게 비율을 계산할 수 있겠지만, 반드시 장소가 특정화될 필요는 없으며 비즈니스 목적으로 사용한 장소 및 시간을 합리적으로 계산 및 비용 청구할 수 있습니다. 물론, 그에 따른 기록 및 영수증들은 7년까지 보관하셔야 하며, 세무상 비용청구에 관한 증빙책임은 납세자에게 있습니다.

홈 오피스 비용으로 처리할 수 있는 주요비용들은 주택 세금 및 대출이자, 전기세, 렌트비용, 보험료, 전화비용 등이 있는데요. 비즈니스 사용 비율을 계산하여 위의 비용들 일부분을 처리하는데 사업자가 GST를 등록했는지의 여부에 따라 주의해야 합니다. 아래의 최진수님의 예를 통하여 홈 오피스의 비용 계산을 살펴보겠습니다

소규모 청소업체를 운영하고 있는 최진수님이 거주하고 있는 집은 총 100 square이고 이중 일부분 10 square에 청소장비들을 보관하고 있을 때, 구할 수 있는 홈 오피스 비율은 10% 입니다 (10 square / 100 square = 10%)

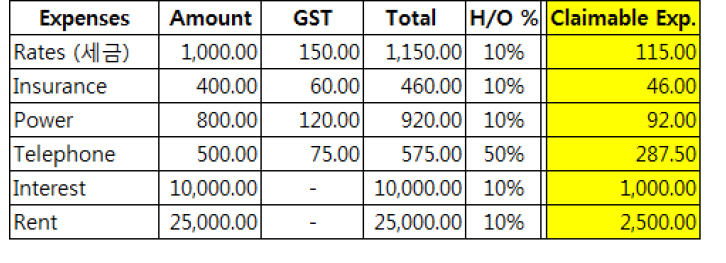

GST 등록하지 않은 사업자일 경우

1년 소득정산 시 위의 강조된 내용(Claimable Exp.)처럼 비용을 처리할 수 있습니다. 예를 들어 최진수님이 대출받은 집의 이자 $10,000을 일년에 걸쳐서 지불했다면, 전체 금액의 10%인 $1,000을 비용처리 할 수 있습니다. 하지만 대출 원금(PRINCIPAL)을 갚아나가는 금액은 비용 처리할 수 없다는 점에 유의해야 합니다. 전화비용은 비즈니스와 가정용 라인을 같이 사용할지라도, 홈 오피스가 사업운영에 중심으로 사용된다면 금액의 50%만큼을 비용처리 할 수 있습니다. 만약 사업과 가정용 전화선이 나누어져 있다면, 사업용 전화비용은 전체금액이 세무상 비용청구 가능하나 가정용 비용은 청구할 수 없습니다.

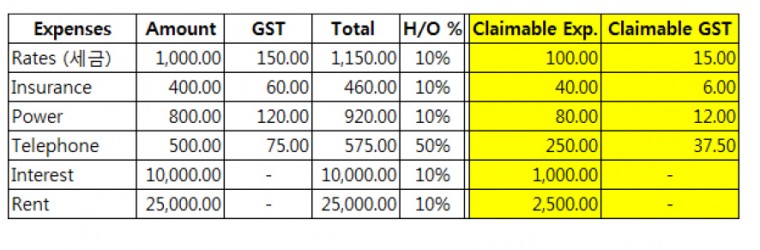

GST 등록한 사업자

최진수님이 GST 등록한 사업자일 경우는 홈 오피스 비용에서 GST를 제외한 금액의 비즈니스 비율만큼 비용처리가능 하는데요. 각각의 GST 세금신고 때마다 처리하거나 회계연도 말에 비용처리 할 수 있습니다. 위의 표에서 최진수님은 GST를 포함한 보험금 $460.00($400 + $60 GST)을 지불하였는데요. GST세금을 신고 시 보험금에 포함된 세금 $60.00의 10%인 $6.00을 청구할 수 있고, 일년의 소득정산 때는 GST를 제외한 나머지 $400불의 10%, 즉 $40.00 만큼의 비용을 처리할 수 있게 됩니다. 대출 이자비용이나 거주비용(렌트비)에는 GST가 없기에 유의해야 합니다

*현재 IRD는 홈 오피스 비용들을 계산할 수 있는 새로운 방법을 준비하고 있으며, IRD가 규정하고 게시한 %들대로 비용처리 가능할 것으로 소개하고 있습니다.

위의 내용은 일반적인 내용을 담고 있기에, 여러 가지의 상황을 고려해야 하는 회계분야 특성상 정확한 내용은 반드시 회계사 및 전문가의 상담을 받으시기 바랍니다. 위 내용에 참조해서 일어난 손해에 대해 필자는 책임지지 않습니다.

(세종회계법인 제공)